|

103年09月份 第735期之六 認識銀行的財富管理制度(一) 從商品適合度談起文.理周法務部

一、銀行財富管理業務之定義:最廣義的財富管理,其實應包含「理債」及「理財」,但銀行多半針對「理財」業務另外成立財富管理部門管理,以下也將針對「理財」作介紹。 財富管理的定義,依舊法「銀行辦理財富管理業務應注意事項」第二條,係指「銀行針對高淨值客戶,透過理財業務人員,依據客戶需求作財務規劃或資產負債配置,以提供銀行合法經營之各種金融商品及服務。」然而現在其實不論是否為高淨值客戶,銀行業皆有提供財富管理業務之服務,僅是依客戶計畫中欲管理之資產規模,自行給予客戶不同之名稱。 過去之銀行財富管理,較為商品導向,甚至於業務導向,於2008年金融海嘯前,金管會之監理較現今為少,理財專員易傾向銷售手續費收入高之金融商品,所推介者未必符合投資人需求、甚至可能不符合客戶之風險承受能力;歷經雷曼事件洗禮後,法令較為完畢,加之銀行間競爭激烈,銀行之財富管理開始著重客戶需求,甚至量身訂做,協助客戶在不同之人生階段,針對其不同之理財需求,搭配各種不同類型之理財商品,給予不同之理財建議,並同時協助客戶調整其資產配置,但即便如此,仍不免需與各類金融理財商品相結合。 走入銀行,各類金融理財商品如基金、債券、衍生性金融商品、投資型保險,琳瑯滿目,到底什麼理財商品才是適合自己的呢?這時就必須先了解商品適合度之制度邏輯。

二、「商品適合度」之定義:所謂商品適合度,結合了兩個概念,一個是「KYC」、另一個是「KYP」,「KYC」是英文「Know Your Customer」的縮寫,也就是「認識你的客戶」,就銀行財富管理而言,主要是了解客戶的投資風險承受能力(註1);「KYP」是英文「Know Your Product」的縮寫,也就是「認識你的商品」,以鑑別個別商品之複雜程度及投資風險,這兩個概念,是金融主管機關要求銀行業在推介金融理財商品給投資人之前,必須先落實的事項,因為銀行業只有先充分認識客戶及自己的商品,將客戶與商品交叉比對後,才能辨識客戶適合哪些商品,從而提供適合的理財商品給客戶。 關於此點,金融消費者保護法第九條第一項有原則性規定:「金融服務業與金融消費者訂立提供金融商品或服務之契約前,應充分瞭解金融消費者之相關資料,以確保該商品或服務對金融消費者之適合度。」。且金融消費者保護法就商品適合度並訂有子法「金融服務業確保金融商品或服務適合金融消費者辦法」。另外,針對不同類型的商品,如信託類商品(例如基金、海外債券,註2),有所謂「信託業建立非專業投資人商品適合度規章應遵循事項」;就衍生性金融商品(例如一般市場上之雙元貨幣、DCI、組合式商品),則規範於「銀行辦理衍生性金融商品業務應注意事項」第二十七點;至於投資型保險,則可見於「投資型保險商品銷售應注意事項」第六點及第十三點,其中「信託業建立非專業投資人商品適合度規章應遵循事項」規定得最為詳盡,也是銀行設計商品適合度相關管理措施時,重要的核心依據。

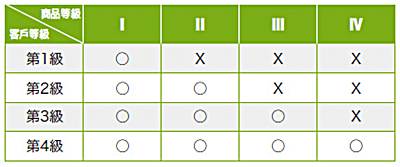

KYC與KYP之運作一般銀行多以請客戶填寫「風險屬性問卷」,作為評估客戶投資風險承受能力之方式,而就個別投資理財商品之投資風險評估,則有另一套內部評估標準,以最簡單之模型而言,假設某家銀行將客戶分為四級,同時也將金融理財商品分為四級,等級越高,風險程度越高,當一般客戶被評估為第一級時,原則上,該客戶僅適合投資第一級之商品;若客戶評估結果為第二級,則僅適合投資第一級及第二級之商品,依此類推,如下圖所示:

三、投資人了解「商品適合度」之實益:一方面,投資人可以選出適合自己風險承受程度之風險,避免投資了風險性過高或波動性過大之投資理財商品後,市場上一有風吹草動,就寢食難安;另一方面,銀行辨識「商品適合度」,須符合一定規範,若過程有瑕疵而發生紛爭案件,投資人可從中主張自己之權益。(文未完) ※理財周刊735期更多精采文章: ◎封面故事>單身不買房 高齡樂活宅在哪? ◎特別企畫>推廣電動車普及 主打巴士做先鋒 ◎發行人語>創造價值 ◎理財我最大>蔡志雄教你選股密碼 讓錢自己找上門 ◎馬凱財金觀察>「軟政府」大勝「硬政府」 ◎台股鑫攻略>62xx擁三題材 拉回找買點 ◎台股棋手高志銘>潛水無大魚 利基型小股各自點放 ◎周選擇權>自營商態度謹慎 持續布局賣權空頭價差 ◎解碼房市>永慶勇奪七大獎 孫慶餘:不僅最大也要最好 ◎理財生活法律>認識銀行的財富管理制度 ◎樂活趣>Parsley衍生的美味青醬

更多精采內容,請見《理財周刊》735 期

|